Головне управління ДПС у Дніпропетровській області (Криворізький регіон) інформує на сайті Весь Кривий Ріг щодо податкового законодавства станом на 18 вересня. Моніторинг щотижневих важливих новацій у законодавстві, підготовлений Головним управлінням ДПС у Дніпропетровській області

Які суб’єкти господарювання з 01.10.2023 звільняються від відповідальності у разі порушень законодавства щодо застосування РРО/ПРРО?

Головне управління ДПС у Дніпропетровській області нагадує, що починаючи з 01 жовтня 2023 року суб’єкти господарювання звільняються від відповідальності за вчинені ними порушення вимог Закону України від 06 липня 1995 року № 265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг», із змінами (далі – Закон № 265) (крім порушень порядку здійснення розрахункових операцій при продажу підакцизних товарів), вчинені ними при продажу товарів, наданні послуг на:

— тимчасово окупованих Російською Федерацією територіях України, – по дату завершення тимчасової окупації відповідних територій;

— територіях активних бойових дій, – по дату завершення бойових дій на відповідних територіях;

— територіях можливих бойових дій, – по дату припинення можливості бойових дій на відповідних територіях.

Дати завершення бойових дій, дати завершення тимчасової окупації, дати припинення можливості бойових дій визначаються відповідно до даних Переліку територій, на яких ведуться (велися) бойові дії або тимчасово окупованих Російською Федерацією.

Перелік територій, на яких ведуться (велися) бойові дії або тимчасово окупованих Російською Федерацією, визначається у встановленому Кабінетом Міністрів України порядку.

Норми визначені п. 14 Розділу II Закону № 265.

У якому випадку обов’язкове/не обов’язкове проведення розрахункових операцій через РРО та/або ПРРО у разі продажу товарів з використанням мережі Інтернет?

Головне управління ДПС у Дніпропетровській області повідомляє.

Відповідно до ст. 2 Закону України від 06 липня 1995 року № 265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг» із змінами та доповненнями розрахункова операція – приймання від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо за місцем реалізації товарів (послуг), видача готівкових коштів за повернутий покупцем товар (ненадану послугу), а у разі застосування банківської платіжної картки – оформлення відповідного розрахункового документа щодо оплати в безготівковій формі товару (послуги) банком покупця або, у разі повернення товару (відмови від послуги), оформлення розрахункових документів щодо перерахування коштів у банк покупця.

Таким чином, реєстратор розрахункових операцій (далі – РРО) та/або програмний РРО (далі – ПРРО) не застосовуються у разі оплати покупцем коштів виключно на поточний рахунок фізичної особи – підприємця, оскільки така операція не є розрахунковою, тобто продавець надає покупцю повні банківські реквізити для здійснення оплати (поточний рахунок у форматі ІВАN). У разі здійснення розрахунків в інший спосіб – готівкою, платіжною карткою тощо, застосування РРО та/або ПРРО є обов’язковим.

Оновлено версію програмного забезпечення ПРРО від ДПС

Державна податкова служба України повідомляє про оновлення версії програмного забезпечення безоплатного ПРРО від ДПС для операційних систем Android та iOS.

В оновленій версії програмного забезпечення назви районів, що зазначаються у чеку та мають довгу назву, повністю відображаються на екранах пристроїв.

Розробку оновлених версій ПРРО реалізовано за підтримки проєкту EU Public Finance Management Support Programme for Ukraine (EU4PFM).

До уваги платників ПДВ!

Головне управління ДПС у Дніпропетровській області інформує.

Документальна позапланова перевірка з питань дотримання податкового законодавства при декларуванні від’ємного значення з податку на додану вартість, у тому числі заявленого до відшкодування з бюджету, проводиться з підстав, визначених підпунктом 78.1.8 пункту 78.1 статті 78 Податкового кодексу України (далі – Кодекс).

Відповідно до пункту 200.11 статті 200 Податкового кодексу України контролюючий орган має право протягом 60 календарних днів, що настають за граничним строком подання податкової декларації, а в разі якщо така податкова декларація надана після закінчення граничного строку – за днем її фактичного подання, провести документальну перевірку платника податку у порядку, передбаченому підпунктом 78.1.8 пункту 78.1 статті 78 цього Кодексу.

Рішення про проведення документальної перевірки має бути прийнято не пізніше закінчення граничного строку проведення камеральної перевірки.

Слід зазначити, що відповідно до підпункту 69.29 пункту 69 підрозділу 10 розділу ХХ Податкового кодексу України суми податку на додану вартість, включені до складу податкового кредиту при здійсненні операцій з придбання товарів, які у подальшому були знищені (втрачені) внаслідок дії обставин непереборної сили у період дії воєнного стану, не включаються до обрахунку суми бюджетного відшкодування та зараховуються до складу податкового кредиту наступного звітного (податкового) періоду до її повного погашення.

Також, відповідно до підпункту 20.1.9 пункту 20.1 статті 20 Податкового кодексу України контролюючі органи, визначені підпунктом 41.1.1 пункту 41.1 статті 41 цього Кодексу, мають право вимагати під час проведення перевірок від платників податків, що перевіряються, проведення інвентаризації основних засобів, товарно-матеріальних цінностей, коштів, зняття залишків товарно-матеріальних цінностей, готівки з використанням інформації та документів щодо результатів такої інвентаризації за наслідками таких перевірок або під час наступних заходів податкового контролю.

Крім того зазначаємо, що згідно з підпунктом 20.1.48 пункту 20.1 статті 20 Податкового кодексу України контролюючі органи, визначені підпунктом 41.1.1 пункту 41.1 статті 41 цього Кодексу, мають право відкрито застосовувати технічні прилади і технічні засоби, що мають функції фото- і кінозйомки, відеозапису, засоби фото- і кінозйомки, відеозапису; відкрито здійснювати звукозапис, фото-, відеофіксацію (відеозйомку), накопичувати та використовувати таку мультимедійну інформацію (фото, відео-, звукозапис) під час проведення перевірок.

Разом з тим підпунктом 69.2 пункту 69 підрозділу 10 розділу ХХ Податкового кодексу України визначено, що документальні позапланові перевірки під час дії воєнного стану проводяться за наявності під час проведення перевірок безпечного:

доступу, допуску до територій, приміщень та іншого майна, що використовуються для провадження господарської діяльності та/або є об’єктами оподаткування, або використовуються для отримання доходів (прибутку), або пов’язані з іншими об’єктами оподаткування такими платниками податків;

доступу, допуску до документів, довідок про фінансово-господарську діяльність, отримані доходи, видатки платників податків та іншої інформації, пов’язаної з обчисленням та сплатою податків, зборів, платежів, про дотримання вимог законодавства, здійснення контролю за яким покладено на контролюючі органи, а також фінансової і статистичної звітності у порядку та на підставах, визначених законом;

проведення інвентаризації основних засобів, товарно-матеріальних цінностей, коштів, зняття залишків товарно-матеріальних цінностей, готівки.

Дніпропетровщина підтримує обороноздатність країни: до державного бюджету спрямовано майже 1,5 млрд. грн. військового збору

Протягом січня – серпня 2023 року до державного бюджету від платників Дніпропетровської області надійшло майже 1,5 млрд. грн. військового збору. Як зазначила в. о. начальника Головного управління ДПС у Дніпропетровській області Наталя Федаш, надходження збільшились у порівнянні з відповідним періодом 2022 року на понад 253,2 млн. грн, або на 20,4 відсотки.

«Військовий збір спрямовується для фінансування потреб Збройних Сил України. Сьогодні вкрай важливо, щоб роботодавці платили офіційну заробітну плату, адже надходження військового збору забезпечують значну підтримку наших Збройних Сил», – зазначила Наталя Федаш.

Дякуємо платникам за відповідальне ставлення до сплати військового збору. Своєчасно сплачений військовий збір – це зміцнення обороноздатності нашої країни.

Наслідки незадекларованої праці

Податкові інспектори та інспектори праці мають право перевіряти як бізнес виконує трудове законодавство.

Пам’ятайте! Проводити перевірки щодо укладення трудових договорів із працівниками можуть:

— ДПС;

— територіальні органи ДПС та Держпраці.

До юридичних осіб та фізичних осіб–підприємців, які використовують найману працю без оформлення трудових відносин, можуть застосовувати фінансову (ст. 265 Кодексу законів про працю) та адміністративну відповідальність (ст. 41 Кодексу про адміністративні правопорушення).

Оформлюйте належним чином працівників, сплачуйте податки та ЄСВ – і тоді штраф вам не загрожує.

Не уклали трудовий договір із працівником? Будьте готові сплатити великий штраф, який може суттєво вдарити по вашому бізнесу.

Яка фінансова звітність подається резидентами Дія Сіті – платниками податку на прибуток на особливих умовах у разі переходу на особливості такого оподаткування в середині року?

Головне управління ДПС у Дніпропетровській області звертає увагу, якщо резидент Дія Сіті у періоді перебування на загальній системі оподаткування застосовував квартальний податковий (звітний) період, такий платник податку на прибуток підприємств (далі – податок на прибуток) повинен подати фінансову звітність разом з податковою декларацією з податку на прибуток за відповідний звітний (податковий) період до переходу на особливості оподаткування податком на прибуток.

Якщо резидент Дія Сіті у періоді перебування на загальній системі оподаткування застосовував річний податковий (звітний) період, такий платник податку на прибуток подає у складі податкової декларації за звітний рік, у якому відбувся перехід на особливий режим, річну фінансову звітність (при цьому платник додає доповнення з поясненням щодо розбіжностей у показниках фінансової звітності та податкової декларації з податку на прибуток).

Безоплатне програмне рішення ДПС, призначене для реєстрації розрахункових операцій

Головне управління ДПС у Дніпропетровській області повідомляє.

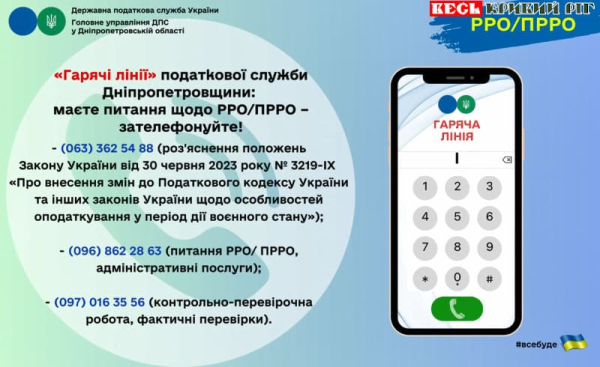

Законом України від 30 червня 2023 року № 3219-ІХ «Про внесення змін до Податкового кодексу України та інших Законів України щодо особливостей оподаткування у період дії воєнного стану» відновлено положення щодо відповідальності суб’єктів господарювання за порушення вимог Закону України «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг» (далі – Закон).

З 1 жовтня 2023 року у разі встановлення контролюючим органом факту непроведення розрахункових операцій через РРО/ПРРО з фіскальним режимом роботи, застосовуватимуться фінансові санкції, передбачені пунктом 17 Закону.

Суб’єкт господарювання самостійно, виходячи із власних потреб, обирає для проведення розрахункових операцій – РРО чи ПРРО. РРО та ПРРО є рівнозначними засобами, призначеними для реєстрації (фіскалізації розрахункових операцій).

ПРРО – програмний, програмно-апаратний або програмно-технічний комплекс у вигляді технологічного та/або програмного рішення, що використовується на будь-якому пристрої та в якому фіскальні функції реалізовані через фіскальний сервер контролюючого органу, призначений для реєстрації розрахункових операцій при продажу товарів (наданні послуг), операцій з торгівлі валютними цінностями в готівковій формі, операцій з приймання готівки для виконання платіжних операцій.

Вибір суб’єкта господарювання щодо застосування ним у своїй господарській діяльності безоплатного, комерційного чи власного ПРРО не обмежується.

ДПС України пропонує бізнесу безоплатне ПРРО, що призначене для реєстрації розрахункових операцій та пристосоване для операційних систем Android, iOS, Windows, Web.

Функціональні можливості безоплатного ПРРО від ДПС:

— відкриття/закриття/автоматичне закриття зміни;

— формування, реєстрація та видача фіскальних чеків

— легке додавання товарів та послуг у чек з номенклатури/вручну;

— друк та відправка фіскальних чеків покупцям на електронну пошту або у месенджери;

— ведення довідників номенклатури (експорт/імпорт даних);

— довідник ставок податків;

— використання сканера штрих-кодів;

— додавання штрих-коду марки акцизного податку;

— різні форми розрахунку (готівкова/безготівкова/комбінована);

— оформлення знижки/повернення товару на окремий товар/чек;

— формування та перегляд X-звіту, Z-звіту;

— відправка Z-звіту до ФСКО.

При створенні та розрахунку по чеку безоплатне ПРРО від ДПС дозволяє здійснити:

— додавання товару/послуги в чек (сканування штрих-коду/ручне введення артикулу/штрих коду);

— додавання/зменшення кількості позицій;

— автоматичний підсумок загальної вартості позицій;

— додавання штрих-коду марки акцизного податку;

— встановлення знижки на товар/послугу;

— автоматичний розрахунок решти;

— оплата картою через POS-термінал (внесення даних про платіжну операцію з POS-терміналу до чеку);

— відповідною командою чек може направлятись на електронну пошту/месенджер (ПРРО повідомляє про результат відправки чека).

Для допомоги користувачам на вебпорталі ДПС розміщено банер «Програмні РРО», який містить:

— активні посилання на цифрові платформи для завантаження ПРРО від ДПС;

— нормативно-правові акти, пов’язані з роботою ПРРО;

— опис АРІ ФСКО;

— роз’яснення для платників;

— відповіді на актуальні питання;

— відеоуроки та презентації;

— реєстраційні форми;

— форми для отримання електронних довірчих послуг.

Крім того, ДПС здійснює методологічну підтримку користувачів ПРРО, надаючи консультації через Контакт-центр ДПС та роз’яснення на усні/письмові звернення.

Закон України № 3303: зміни для платників, які здійснюють операції з алкогольними напоями

Головне управління ДПС у Дніпропетровській області інформує, що 03 вересня 2023 року набрав чинності Закон України від 09 серпня 2023 року № 3303-IX «Про внесення змін до Податкового кодексу України та деяких законів України щодо розвитку виробництва виноробної продукції та спрощення господарської діяльності малих виробництв виноробної продукції» (далі – Закон № 3303), яким, внесено зміни, зокрема, Закону України від 19 грудня 1995 року № 481/95-BP «Про державне регулювання виробництва і обігу спирту етилового, коньячного і плодового, алкогольних напоїв, тютюнових виробів, рідин, що використовуються в електронних сигаретах, та пального» (далі – Закон № 481).

Зміни до Закону № 481 передбачають:

● здійснення оптової торгівлі алкогольними напоями без отримання окремої ліцензії на таку оптову торгівлю малими виробництвми виноробної продукції, які отримали ліцензію на виробництво алкогольних напоїв без додавання спирту (вин виноградних, вин плодово-ягідних, напоїв медових) та виробляють їх з виноматеріалів (виноградних, плодово-ягідних та/або 2 медових) власного виробництва, отриманих шляхом переробки самостійно вирощених/вироблених плодів, ягід, винограду, меду;

● здійснення малими виробництвави виноробної продукції роздрібної торгівлі алкогольними напоями без додавання спирту (винами виноградними, винами плодово-ягідними, напоями медовими) без наявності ліцензії на роздрібну торгівлю алкогольними напоями;

● встановлення річної плати за ліцензії на право оптової торгівлі алкогольними напоями без додавання спирту (винами виноградними, винами плодово-ягідними, напоями медовими), виробленими з виноматеріалів власного виробництва, отриманих шляхом переробки придбаних плодів, ягід, винограду, меду, за умови що придбані плоди, ягоди, виноград, мед мають виключно українське походження, для малих виробництв виноробної продукції у розмірі 30000 гривень;

● подання малими виробництвами виноробної продукції, які отримали ліцензії на виробництво та/або оптову торгівлю алкогольними напоями без додавання спирту щорічного звіту про обсяги виробництва та/або обігу (у тому числі імпорту та експорту) алкогольних напоїв, не пізніше 20 числа місяця, наступного за звітним роком;

● встановлення штрафу у розмірі 1020 гривень за неподання чи несвоєчасне подання звіту або подання звіту з недостовірними відомостями про обсяги виробництва та/або обігу (у тому числі експорту) алкогольних напоїв, вироблених без додавання спирту (вин виноградних, вин плодовоягідних, напоїв медових) малими виробництвами виноробної продукції.

Закон № 3303 опубліковано 02.09.2023 в офіційному виданні «Голос України» № 177.

Чи може один суб’єкт господарювання отримати у Кваліфікованого надавача ЕДП ДПС на одну і ту ж саму особу декілька КЕП?

Головне управління ДПС у Дніпропетровській області повідомляє.

Відповідно до п.п. 23 п. 1 ст. 1 Закону України від 05 жовтня 2017 року № 2155-VIII «Про електронні довірчі послуги» (далі – Закон № 2155) кваліфікований електронний підпис (далі – КЕП) – удосконалений електронний підпис, який створюється з використанням засобу кваліфікованого електронного підпису і базується на кваліфікованому сертифікаті відкритого ключа.

Закон № 2155 не обмежує суб’єкта господарювання мати декілька КЕП.

Отже, суб’єкт господарювання може отримати у Кваліфікованого надавача електронних довірчих послуг Державної податкової служби України декілька КЕП на одну і ту ж саму особу. Такі отримані КЕП є різними, оскільки засобами кваліфікованого електронного підпису чи печатки забезпечується належний рівень унікальності пари ключів, що ними генеруються.

До уваги державних унітарних підприємств!

Головне управління ДПС у Дніпропетровській області інформує.

Державна податкова служба України у зв’язку з набранням чинності постановою Кабінету Міністрів України від 28 липня 2023 року № 786 «Про внесення зміни до пункту 1 Порядку відрахування до державного бюджету частини чистого прибутку (доходу) державними унітарними підприємствами та їх об’єднаннями» (далі – Постанова № 786) у листі від 24.08.2023 № 20759/7/99-00-21-02-01-07 (далі – Лист № 20759) повідомила наступне.

Пунктом 1 Порядку відрахування до державного бюджету частини чистого прибутку (доходу) державними унітарними підприємствами та їхніми об’єднаннями, затвердженого постановою Кабінету Міністрів України від 23 лютого 2011 року № 138, передбачено, що частина чистого прибутку (доходу), що відраховується державними унітарними підприємствами та їхніми об’єднаннями до державного бюджету за відповідний період, визначається, виходячи з обсягу чистого прибутку (доходу), розрахованого згідно з положеннями (стандартами) бухгалтерського обліку як підсумок суми чистого фінансового результату (прибутку) та суми капіталу в дооцінках, яка підлягає перенесенню до нерозподіленого прибутку, з урахуванням того, що до такого підсумку також може бути включена частка нерозподіленого прибутку або невикористаних фондів, утворених унаслідок розподілу прибутку в обсязі, визначеному рішенням органу управління за результатами фінансово-господарської діяльності у розмірі 80 відсотків.

Положеннями Постанови № 786, яка набрала чинності з 01 серпня 2023 року, передбачено тимчасове зменшення з 80 до 35 відсотків базового нормативу відрахування частини чистого прибутку (доходу) до державного бюджету для державних підприємств установ виконання покарань, які залучають засуджених до праці, за результатами фінансово-господарської діяльності у другому півріччі 2023 року та у 2024 році, за умови спрямування ними 45 відсотків чистого прибутку (доходу) від своєї діяльності на капітальний ремонт, поточний ремонт, реконструкцію, модернізацію, придбання необоротних активів, технічне переоснащення та розвиток інфраструктури. Крім того, використання 45 відсотків чистого прибутку (доходу) підлягає щорічному державному фінансовому аудиту.

Згідно з абзацами п’ятим та шостим п. 46.2 ст. 46 Податкового кодексу України (далі – Кодекс) розрахунок частини чистого прибутку (доходу), дивідендів на державну частку складається наростаючим підсумком та подається до контролюючих органів разом із фінансовою звітністю у строки, передбачені ст. 49 Кодексу. При цьому для державних унітарних підприємств та їхніх об’єднань, які є платниками частини чистого прибутку (доходу) податковими (звітними) періодами є календарні: квартал, півріччя, три квартали, рік.

Враховуючи наведене, державні підприємства установи виконання покарань, які залучають засуджених до праці, можуть відраховувати частину чистого прибутку (доходу) у розмірі 35 відсотків, починаючи з підсумків фінансово-господарської діяльності за IІІ квартал 2023 року, за умови спрямування ними за відповідний звітний (податковий) період 45 відсотків чистого прибутку (доходу) від своєї діяльності на капітальний ремонт, поточний ремонт, реконструкцію, модернізацію, придбання необоротних активів, технічне переоснащення та розвиток інфраструктури.

З метою забезпечення декларування частини чистого прибутку (доходу) вищезазначеними платниками (які у другому півріччі 2023 року застосовують норматив відрахування 35 відсотків), рекомендуємо за підсумками трьох кварталів 2023 року при складанні Розрахунку частини чистого прибутку (доходу), дивідендів на державну частку, форма якого затверджена наказом Міністерства фінансів України від 12.01.2021 № 4 (далі – Розрахунок) за ідентифікатором форми J0108208, окремі рядки розрахунку заповнювати таким чином:

у рядку 01 та відповідно у рядку 06 зазначається обсяг чистого прибутку (доходу) за три квартали 2023 року;

у рядку 10 «Норматив відрахування частини чистого прибутку (доходу)/ дивідендів на державну частку (%)» зазначається базовий норматив відрахування 35 відсотків;

у рядку 11 «Частина чистого прибутку (доходу)/дивіденди на державну частку, що відраховуються до бюджету за звітний податковий період (рядок 06 × рядок 096 × рядок 10/100)» та рядку 13 «Частина чистого прибутку (доходу)/дивіденди на державну частку, що підлягають сплаті (рядок 11 – рядок 12)» показники обчислюються та заповнюються з урахуванням цього базового нормативу;

у рядку 12 відображається сума частини чистого прибутку (доходу), задекларована у рядку 11 Розрахунку за підсумками півріччя 2023 року (що обчислювалась за нормативом 80 відсотків);

водночас у рядку 18 блоку «Виправлення, пов’язані зі зміною базового нормативу відрахування9» необхідно зазначити суму збільшення податкового зобов’язання, яка обраховується як різниця між сумою частини чистого прибутку (доходу) за півріччя 2023 року, обрахованою за нормативом 80 відсотків та сумою, обрахованою за нормативом 35 відсотків за такий же звітний (податковий) період.

Водночас до Розрахунку необхідно подати доповнення та пояснення, складені у довільній формі щодо обрахунку суми частини чистого прибутку (доходу), а також інформацію щодо спрямування такими платниками 45 відсотків чистого прибутку (доходу) від своєї діяльності на капітальний ремонт, поточний ремонт, реконструкцію, модернізацію, придбання необоротних активів, технічне переоснащення та розвиток інфраструктури. Про що зазначається у полі «Наявність доповнення» Розрахунку. При цьому відповідно до п. 46.4 ст. 46 Кодексу платник податків, який подає звітність в електронній формі, подає і таке доповнення в електронній формі.

Також звертаємо увагу, що у разі недотримання платником умов Постанови № 786 щодо спрямування 45 відсотків чистого прибутку (доходу) від своєї діяльності на капітальний ремонт, поточний ремонт, реконструкцію, модернізацію, придбання необоротних активів, технічне переоснащення та розвиток інфраструктури, для обчислення частини чистого прибутку (доходу), що відраховується до бюджету, застосовується базова ставка у розмірі 80 відсотків.

До уваги платників ПДВ!

Головне управління ДПС у Дніпропетровській області нагадує, що з 01.08.2023 набрав чинності наказ Міністерства фінансів України від 17 травня 2023 року № 256 «Про затвердження Змін до деяких нормативно-правових актів Міністерства фінансів України», зареєстрований у Міністерстві юстиції України 29 червня 2023 року за № 1105/40161 (далі – Наказ № 256).

Наказом № 256 внесено зміни до:

— форми податкової накладної та Порядку її заповнення, затверджених наказом Міністерства фінансів України від 31 грудня 2015 року № 1307, зареєстрованим у Міністерстві юстиції України 26 січня 2016 року за № 137/28267 (зі змінами);

— форм податкової звітності з податку на додану вартість та Порядку їх заповнення і подання, затверджених наказом Міністерства фінансів України від 28 січня 2016 року № 21, зареєстрованим у Міністерстві юстиції України 29 січня 2016 року за № 159/28289 (зі змінами).

Нові форми, з урахуванням змін, внесених Наказом № 256, застосовуються з:

— 01 серпня 2023 року – для податкових накладних та розрахунків коригування кількісних та вартісних показників до податкових накладних, які з вказаного періоду платники направляють на реєстрацію в Єдиному реєстрі податкових накладних (у тому числі і податкові накладні та розрахунки коригування кількісних та вартісних показників до таких накладних, які складені до 01.08.2023 та не зареєстровані в Єдиному реєстрі податкових накладних);

— 01 вересня 2023 року – для податкової декларації з податку на додану вартість, тобто яка подається починаючи із звітного (податкового) періоду за серпень 2023 року.

Також починаючи з 01 вересня 2023 року за оновленою формою подається уточнюючий розрахунок податкових зобов’язань з податку на додану вартість у зв’язку з виправленням самостійно виявлених помилок.